拼多多增速:让阿里、京东黯然失色

时间:2021-10-30 09:00:37 投诉/举报5月22日晚间,拼多多、阿里同时宣布第一季度财报。财报宣布后,虽然两家公司营收都超预期,但市场的反映却截然不同------拼多多股价暴涨14.5%,阿里却大跌5.87%。

若以市值盘算,一夜之间,阿里市值蒸发超2200亿人民币,拼多多则增添了逾800亿元。资本市场对于二者成就单的态度显而易见。

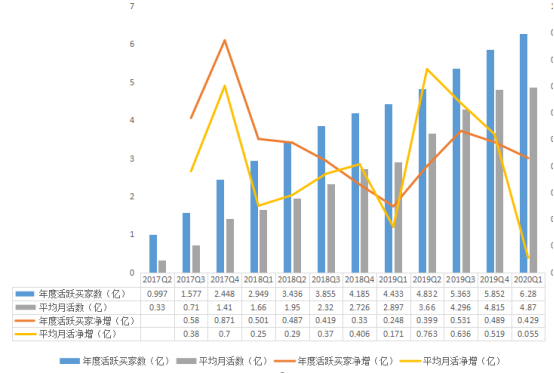

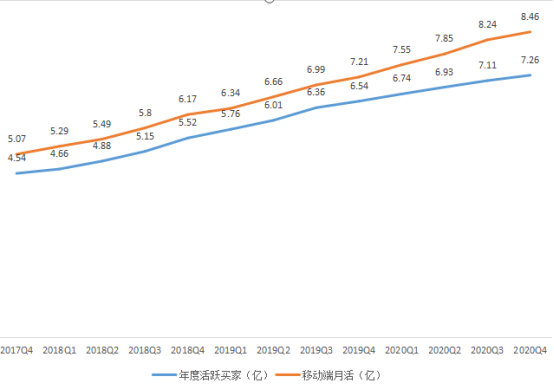

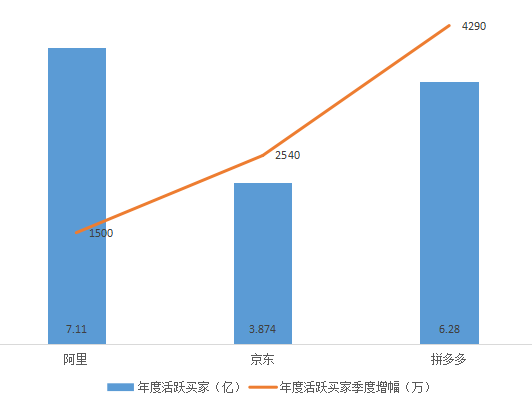

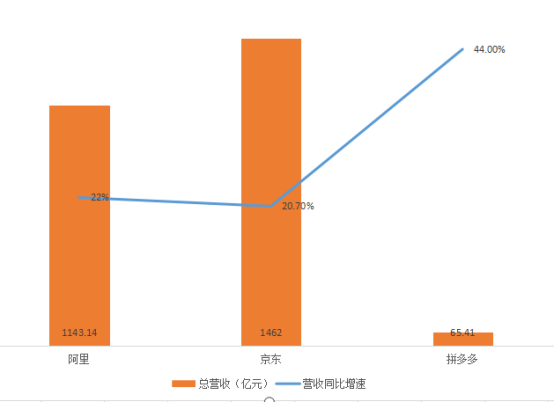

投资人对拼多多疯狂追捧的理由或许很简朴:拼多多以44%的营收增速远超阿里的22%,即便是一周前宣布亮眼成就的京东,也不外20.7%;GMV上,拼多多拿下了108%的高速同比增进,继续碾压阿里的23.15%。更主要的是,在活跃买家上,拼多多的年度活跃买家本季度已经蹿升至6.28亿,距离阿里的7.11亿,已经只有几万万的距离了。

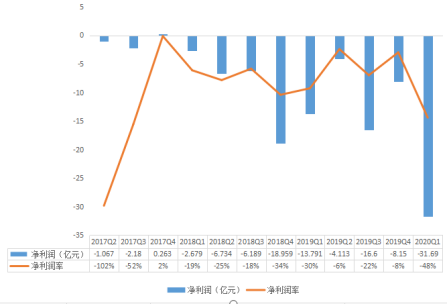

思量到拼多多单季净增4290万年度活跃买家,阿里只有1500万,若是拼多多的增进势头稳固,阿里买家数目被拼多多追上也许也就是2020年内的事情。但值得注意的是,拼多多在本季度拿下的亮眼成就,却是以巨额的补助营销用度为价值。凭据拼多多财报,本季度拼多多支出的营销用度达70.62亿,甚至高于65.41亿元的总营收------这最终导致了拼多多NonGAAP下48%的净亏损率。

而本季度拼多多的净亏损额达到了史上最高值,且净亏损率为2017三季度以来的最高。但一个更为要害的问题在于:拼多多巨额亏损换来的新用户数目虽然鲜明,但留下来的用户事实有若干?拼多多本季度的财报似乎在报警。腾讯新闻《潜望》发现,在阿里和拼多多的财报中,对于活跃用户的配合统计维度包罗两个:

1)年度活跃买家(阿里:Annual active consumers;拼多多:Active buyers in the twelve-month period)

2)季度内平均月度活跃用户(阿里:Mobile MAUs;拼多多:Average monthly active users)虽然二者乍看仅仅是统计时间跨度的区间,但事实上,年度活跃买家强调的是购置人,平均月活跃用户强调的却是移动端的活跃人数(不一定购置)。根据正常的头脑逻辑,月度活跃“买家”一定小于月度活跃“用户”;当一个平台在用户飞速扩张期,年度活跃“买家”一定远高于月度活跃“用户”。不仅如此,若是这个平台的用户留存水平较好,月度活跃用户的数目也必然会不停上升。

套用到拼多多的数据上,拼多多确实相符第一条:年度活跃买家6.28亿>平均月活的4.87亿。但套用第二个结论时,却发现了问题:拼多多季度月活的数据意外遭遇了滑铁卢,本季度环比只增添了550万-----在2019年的四个季度,这个数据指标划分为1710万、7630万、6360万。

这可以得出一个简朴的结论:即便新用户在疯狂涌入,但坚持登录拼多多的用户,在本季度却和上季度没有太大转变-----除了老用户流失,险些想不到其他缘故原由。进一步思量年度活跃买家数这一数据。

由于该数据回溯的是四个季度而非月度活跃用户的单季度,将2020Q1宣布的该数据减去2019Q4宣布的该数据,获得的4290万,为2020一季度净增添的活跃买家。活跃买家一定是活跃用户,拼多多平台现实增添的活跃新用户一定大于4290万。这时候,对比平均月活跃用户净增添的数字只有550万的话-------可以大略估量,至少3790万的老用户,已经流失了。思量到2019年大部门季度的净增用户多是三四万万的量级,拼多多一季度的留存情形,显然并不乐观。

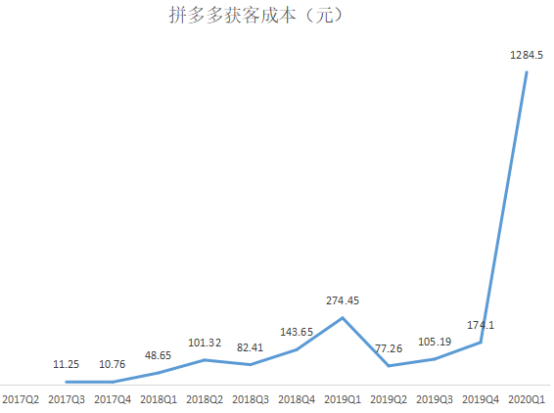

而通过营销用度(非美国会计准则下)除以季度净增平均月活跃用户来盘算拼多多的获客成本,本季度拼多多获客成本为1284.5元,增添过于迅速,成为史上最高。这时候,拼多多巨额补助获取新用户的计谋是否需要优化,是值得商讨的。

反观阿里,移动端月活一直高于年度月活,解释其生长速度确实逊于拼多多;但在季度净增上,两项指标基本保持同步,解释其老用户留存率较为稳固。由此可见,拼多多虽然生长迅猛,但要想站稳脚跟,对阿里发生进一步威胁,仍需要不少起劲。

以下进一步拆解三家公司的财务数据:

年度活跃用户:拼多多季度净增4290万,是阿里的近3倍

从图中看出,在用户规模上,拼多多已经与京东拉开一定距离,并直追阿里。增量盘上看,拼多多单季净增4290万,是阿里1500万的近3倍。京东方面,本季度是上线京喜平台的第二个完整季度,季度净增达2540万,与上季度的2760万险些持平,同样也达到了阿里的两倍。

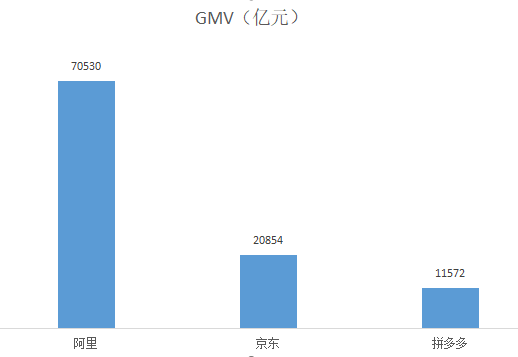

由此可见,虽然三家平台都有较好的增进,但拼多多依旧在活跃用户上拔得头筹。阿里虽然存量盘大,但却在增幅上显著低于拼多多和京东。GMV水平:阿里领先优势显著,拼多多仅为京东的一半左右GMV方面,阿里本季度GMV突破万亿美元,人民币计数为70530亿元人民币,同比增进23.15%。拼多多GMV为11572亿,同比增速高达108%,和上季度113%的同比增幅险些持平。京东本季度并未宣布GMV数据。根据京东上季度宣布的GMV做参考,其GMV为20854亿,同比增进24.36%。

(注:阿里、拼多多为本季度宣布数据,京东为上季度宣布数据,故京东一季度末回溯12个月的GMV现实金额要略高于20854亿)

由此可见,拼多多在增速上继续占有优势。只是,从GMV金额上看,拼多多与其他两家平台差距仍然较大。而阿里显著在GMV上有着较为显著的领先优势,短期内难以撼动。

营收增速:拼多多最高,但基数最小

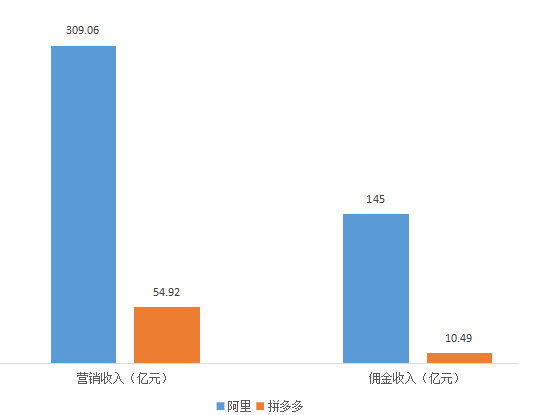

营收增速可反映出三家平台的营业扩张情形。由图可见,拼多多虽然营收仅为65.41亿元,但同比增速继续碾压其他两家平台。营收结构:拼多多仍严重依赖从入驻商家处获取直通车等营销产物收益思量到京东的营业和营收结构与阿里、拼多多相差较大,着重思量营业和营收结构类似的阿里和拼多多。其主要营收泉源为营销收入(即阿里的商户服务收入,主要是向商户收取的营销推广用度),和佣金收入(与买卖量直接挂钩,平台从买卖中直接收取的用度)。

可以看出,即便两家营业和营收结构类似,拼多多在佣金收入上仅为阿里的7.23%;但营销收入却是阿里的17.77%。两个比例背离较大,反映出拼多多加倍注重从商家身上获取直通车这类营销产物收益。但值得一提的是,即便如此,本季度拼多多佣金营收的同比增速是上市以来首次跑赢营销收入的同比增速。得益于此,拼多多佣金营收在总营收中的占比为16.03%,显著高于上季度的10.2%,为2018Q2以来的最高值;阿里的佣金营收在其电商部门营收(佣金营收+营销收入)的占比为32%。阿里为拼多多的2倍。成本控制:拼多多毛利率最高,京东因自营致毛利率最低

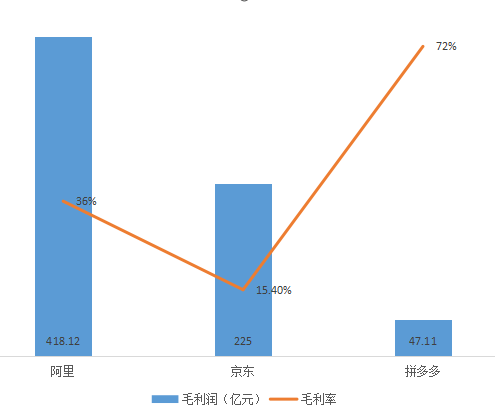

思量营收减去成本之后的毛利。三家平台中,以自营为主的京东毛利为225亿元,相对于总营收,其毛利率仅为15.4%;以商家入驻为主的阿里和拼多多,毛利率划分36%与72%,远高于京东,且拼多多尤其高。

用度控制:拼多多最糟,市场营销用度占比远超其他平台

然而,高毛利却无法为拼多多带来盈利。这主要是因为拼多多的用度支出过高。

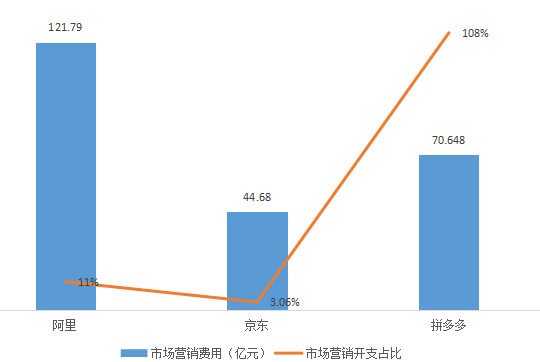

盘算更能反映公司现实运营状态的非美国会计准则下的数据。从图中可以看出,拼多多市场营销用度在营收的占比高达108%,营销用度甚至高于总营收,远远高于阿里的11%与京东3.06%。而从金额上看,虽然拼多多在营收上与其他两家平台差距甚大,但其市场营销用度70.648亿元却超过了京东44.68亿元,约为阿里市场营销用度的56.6%。

思量到拼多多的营收仅为阿里的1/17,这一营销开支可谓十分重大。这一方面来自于拼多多扩张期大量投入线上线下广告,另一方面,去年二季度最先,拼多多突然发力“百亿补助”项目,对产物举行直接补助以获取高线都会新用户。虽然“百亿补助”为拼多多带来了精彩的活跃用户增幅,但也同样为其带来了巨额亏损。

利润水平:阿里利润优势显著,拼多多依旧亏损

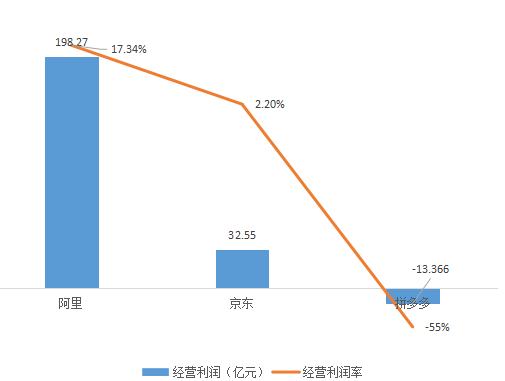

营销用度严重影响了拼多多的盈利水平。由于阿里存在大量的外部投资等因素,我们思量更能反映公司自身一样平常谋划状态的非美国会计准则下的数据。

(注:京东与拼多多取Non-GAAP下的谋划利润,阿里没有宣布该数据,但EBITA这一指标较为靠近,故阿里取EBITA)

由图可见,在谋划利润方面,拼多多的“不健康度”显而易见,是三家公司唯一亏损的企业。即便是拥有资产更重、风险更高的自营模式的京东,也尚且盈利。

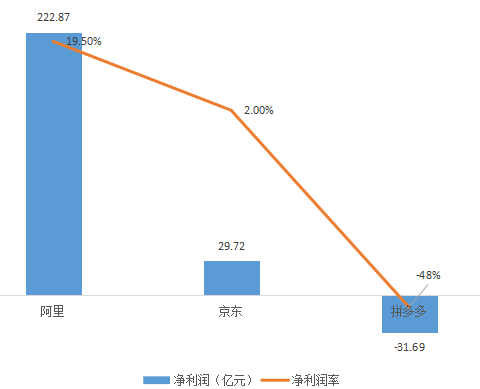

这最终体现在了净利润上。阿里464.93亿元的净利润是京东的7.5倍,拼多多亏损31.69亿元。

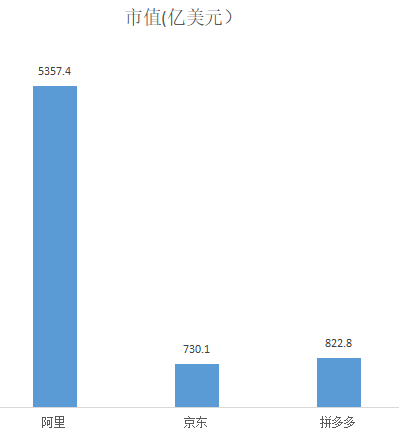

市值:阿里第一,拼多多重回第二

拼多多与京东一直在市值上差距不大。在去年下半年,拼多多有较长一段时间实现了对京东的市值反超,但自去年11月宣布三季度财报拼多多单日大跌超20%后,京东市值便重回第二。

然而,近三个月以来的连续大涨,使得拼多多的市值实现了反超。停止北京时间5月23日收盘,京东市值730.1亿美元,低于拼多多的822.8亿美元。阿里市值依旧保持优势,为5357.4亿美元,是拼多多的6.5倍。

【本文为互助媒体授权 投资界转载,文章版权归 原作者及原出处所有。文章系作者个人观点,不代表投资界态度,转载请联系原作者及原出处获得授权。有任何疑问都请联系(editor@zero2ipo.com.cn)】- 联系人:Animai°情兽

闽ICP备2020022160号-5

闽ICP备2020022160号-5